Relatório FOCUS: as últimas previsões para a economia brasileira

Projeções para o Brasil*

(Unidades: descritas na tabela)

Fonte: Banco Central do Brasil / Relatório FOCUS (02/01/2026). *Mediana. Elaboração: AE/CDL POA.

Fonte: Banco Central do Brasil / Relatório FOCUS (02/01/2026). *Mediana. Elaboração: AE/CDL POA.

O feriado de ano-novo acabou prejudicando a divulgação da agenda de indicadores. Nesse sentido, o grande destaque abrangeu as surpresas positivas com os termômetros do mercado de trabalho referentes a novembro de 2025. A PNAD, do IBGE, mostrou que a taxa de desemprego sofreu decréscimo de 5,4% para 5,2%, renovando a mínima da série histórica iniciada em 2012, enquanto o consenso entre os analistas previa a manutenção. Conforme o ajuste pela sazonalidade, após quatro leituras estáveis em 5,8%, houve declínio para 5,5% (o menor valor de todos os tempos). Além disso, diferentemente dos últimos levantamentos, o recuo ocorreu graças à expansão da população ocupada, e não pela diminuição da taxa de participação (contingente que integra a chamada força de trabalho, seja ela formal ou informal). Da mesma forma, as métricas atreladas aos rendimentos voltaram a acelerar.

Já o saldo entre admitidos e desligados com carteira assinada do CAGED totalizou 85,9 mil vagas, superando a mediana entre as estimativas (79,1 mil). Outro aspecto relevante envolveu a revisão da estatística de outubro (de 85 mil para 93,7 mil postos). Julgamos que os números corroboram a resiliência do emprego, caracterizado pela disputa intensa por mão de obra escassa e, consequentemente, por ganhos de salários que tendem a suscitar pressões de demanda. Logo, é possível que o COPOM adote uma postura cautelosa na reunião a ser realizada no término do mês.

O prognóstico dos agentes para o PIB de 2026 permaneceu em +1,80% entre os dias 26 de dezembro e 02 de janeiro. Cabe, portanto, elencar os motivos que devem levar o crescimento a perder fôlego em comparação com 2025 (cerca de +2,3%). Em primeiro lugar, o PIB mundial deve subir um pouco menos em 2026 (+3,1%) em relação a 2025 (+3,2%), de acordo com o FMI. Em segundo, o Brasil não contará com o impulso da agropecuária, proveniente da supersafra de grãos de 2025 (346 milhões de toneladas). Em terceiro, por mais que as expectativas apontem para a queda da Taxa SELIC ao longo do presente ano, é importante lembrar que o efeito da política monetária sobre o nível de atividade é defasado em alguns trimestres até sua plena materialização. Por fim, a ociosidade é muito pequena, principalmente no mercado de trabalho, de modo que a incorporação de pessoal é cada vez mais difícil por diversas razões, incluindo as transformações demográficas (encolhimento da quantidade de entrantes e envelhecimento) e o peso das transferências de renda governamentais, como o Bolsa Família, os Benefícios de Prestação Continuada (BPC) e os programas estaduais e municipais.

No cenário internacional, tivemos a revelação da ata do encontro do FOMC (órgão responsável pela política monetária americana). O documento apresentou sinais de divergência significativa entre os membros a respeito dos próximos passos. De uma maneira geral, no entanto, a maioria entende que ainda existe espaço para que os juros caiam, porém o movimento é condicionado à melhora da inflação. Do ponto de vista dos dados dos EUA, os pedidos de seguro-desemprego semanais (199 mil) vieram novamente abaixo do esperado.

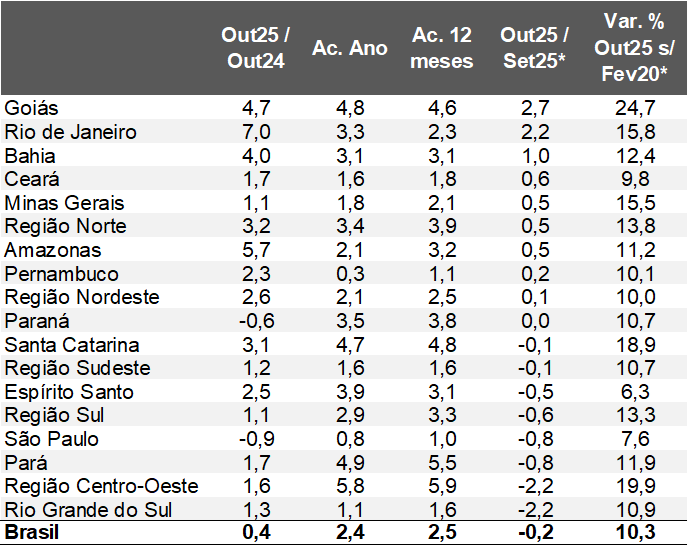

Avaliação do Índice do Banco Central (IBC) – outubro de 2025

Definição: o IBC é um termômetro do nível de atividade criado através da agregação de pesquisas setoriais.

Brasil:

Out-25 / Set-25 (com ajuste sazonal):

→ Total: -0,25% (consenso entre as estimativas dos analistas sondados pelo Broadcast+ acusava +0,1%);

• É a quinta queda nas últimas seis leituras desde o pico da série, em abril, de modo que a retração no período é de 2,0%. Movimento é consistente com o quadro macro bastante adverso, caracterizado pela sustentação da Taxa SELIC em seu auge desde 2006 (15,00% ao ano) e por incertezas do ponto de vista externo e fiscal;

• Dinâmica recente sugere que a perda de tração não é abrupta, de tal sorte que a economia segue amparada por um mercado de trabalho sólido e pelo conjunto de incentivos à procura do governo federal;

• Parte da surpresa negativa no mês pode ser explicada em função da revisão majoritariamente para cima dos dados desde o início do ano, o que gerou o aumento da base de comparação;

› Agropecuária: +3,1%;

• No acumulado do ano entre janeiro e outubro, o incremento é de 13,7%, graças à supersafra de grãos (345,9 milhões de toneladas);

› Indústria: -0,7%;

• Ramo lidera o processo de desaquecimento, recuando 3,9% desde março;

• Além do impacto determinado pelo encarecimento do crédito em virtude da extensão de suas cadeias e dos desdobramentos da sobretaxação imposta pelos Estados Unidos, o parque fabril sofre com os gargalos de competitividade ligados ao “Custo Brasil”: número atual encontra-se 13,3% aquém da máxima alcançada em fevereiro de 2011;

› Serviços: -0,2%;

• Estatísticas vêm gravitando em torno do recorde atingido em abril;

• A resiliência decorre parcialmente da conexão intrínseca da categoria com o emprego, marcado pela disputa por mão de obra escassa e, consequentemente, por ganhos reais (acima da inflação) dos salários;

E o Rio Grande do Sul?

Out-25 / Set-25 (com ajuste sazonal): -2,2%;

› Pior resultado entre os estados e regiões investigadas;

› Variação mais do que compensa a elevação significativa ocorrida em setembro (+1,8%);

› Indicador permanece praticamente estável desde fevereiro de 2024, com exceção da perturbação (tombo e retomada rápida) provocada pela enchente histórica;

› Se considerarmos o confronto com o mesmo intervalo de 2024, o acréscimo é de +1,1%: somente Pernambuco (+0,3%) e São Paulo (+0,8%) apresentaram taxas inferiores;

• O excesso de calor no verão passado, responsável pela quebra da produção de soja (-25,2%, de acordo com o IBGE), somou-se ao esgotamento dos recursos destinados para o enfrentamento da crise climática de maio de 2024. Por fim, diversas particularidades atravancaram o crescimento, principalmente no âmbito da manufatura, incluindo: o tarifaço americano (proporcionalmente mais intenso para o RS em relação aos polos relevantes); as paralisações temporárias da GM para equalizar oferta e demanda, a manutenção programada da REFAP, os efeitos da gripe aviária, entre outras;

› Ademais, ultrapassamos em apenas +0,9% o patamar que remete a novembro de 2013;

• A falta de resolução do problema atrelado à irrigação das lavouras, os desequilíbrios crônicos nas finanças públicas, a baixa taxa de natalidade aliada ao envelhecimento da população e a posição geográfica distante dos centros consumidores estão por trás do fenômeno;

Índice do Banco Central (IBC) – por Unidade da Federação

(Em variações percentuais)

Fonte: IBGE. *Banco Central. *Com ajuste sazonal. Elaboração: AE/CDL POA.

Quais as perspectivas?

Nossos prognósticos de momento para o PIB do Brasil são de +2,3% para 2025 e de +1,78% para 2026. Aqui no Rio Grande do Sul, as previsões naturalmente são sensíveis ao agro. O cenário-base é de La Niña moderado: caso se confirme, a tendência é de uma safra mais próxima de um padrão normal, algo que não acontece desde 2021 por conta das sucessivas intempéries. Por ora, projetamos uma expansão de +4,0% para o PIB gaúcho, mas que ainda nos deixaria com um déficit expressivo para a média nacional desde a janela anterior à pandemia.