A CDL POA promove o primeiro evento presencial Pós-NRF 2023 realizado, neste ano, no Brasil e traz os principais insights da feira norte-americana, no dia 25/01 (quarta-feira), no Teatro da Unisinos, em Porto Alegre.

Recém-chegada da NRF Retail’s Big Show 2023, que terminou no dia 17 de janeiro, a comitiva da CDL Porto Alegre promove o evento Pós-NRF, na próxima quarta-feira, dia 25 de janeiro, no teatro da Unisinos, em Porto Alegre, a partir das 18h30min. Trata-se do primeiro evento presencial Pós-NRF de 2023 a ser realizado no Brasil.

A programação conta com os especialistas em varejo Guga Schifino, diretor de novos negócios Linx e sócio da FFX; Guto Rocha, co-founder do Oto CRM e VP Vendas e Marketing da Pmweb; Fabiano Zortea, coordenador de Varejo do Sebrae RS; Giane Guerra, jornalista do Grupo RBS, e de varejistas participantes da missão, que traduzem a experiência de Nova Iorque e mostram como as tendências No ano as aberturas do indicador caminharam em direções opostas, com elevação

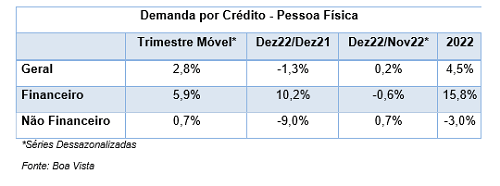

de 15,8% no segmento “Financeiro” e queda de 3,0% no “Não Financeiro”

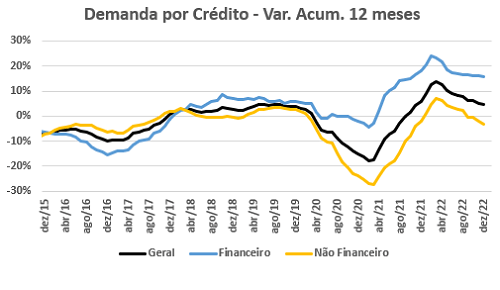

O indicador da Boa Vista de Demanda por Crédito do Consumidor subiu 0,2% entre os meses de novembro e dezembro na comparação dos dados dessazonalizados e encerrou o quarto trimestre do ano passado 2,8% a frente do trimestre imediatamente anterior.

Na série de dados originais foi observada queda de 1,3% na comparação interanual e de 0,2% na comparação entre quarto trimestre de 2022 contra igual período de 2021. O indicador encerrou o ano de 2022 em alta de 4,5%, mas se manteve numa trajetória de desaceleração que tende a ser verificada, também, ao longo de 2023.

As aberturas do indicador apresentaram comportamentos distintos ao longo do ano, embora ambas tenham registrado alta na comparação do quarto trimestre de 2022 com o terceiro trimestre do mesmo ano, de 0,7% no segmento “Não Financeiro” e de 5,9% no segmento “Financeiro”. Em dezembro foi observada alta de 0,7% no segmento “Não Financeiro” e queda de 0,6% no segmento “Financeiro” nas comparações mensais. Já na comparação entre os últimos trimestres de 2021 e 2022, queda de 7,3% no segmento “Não Financeiro” e alta de 10,3% no “Financeiro”.

Na análise de longo prazo o crescimento do segmento “Financeiro” foi de 15,8%, menor do que o registro de 2021, quando cresceu 18,1%, e a tendência é de que essa curva se mantenha numa trajetória de desaceleração. O segmento “Não Financeiro” registrou a terceira queda anual consecutiva, desta vez de 3,0%. O indicador já havia recuado 2,2% em 2021 e 23,8% em 2020 em função, claro, da pandemia, que por muito tempo impossibilitou o acesso dos consumidores ao crédito nas instituições não-financeiras.

“De modo geral, o crédito foi forte em 2022, sobretudo no segmento financeiro. No começo do ano passado não se esperava por um crescimento nessa magnitude. A desaceleração já começou e são muitos os fatores que apontam um cenário delicado em 2023, mas ainda assim a expectativa é de alta no mercado de crédito. A inadimplência já subiu consideravelmente, podendo ainda subir um pouco mais, e 2023 caminha para ser mais um ano de inflação e juros altos. Podemos adicionar a isso toda a incerteza trazida pelo cenário fiscal, que tem feito com que as projeções de inflação e juros para o ano sejam revisadas para cima” diz o economista da Boa Vista, Flávio Calife.

Segue abaixo a tabela contendo o resumo dos dados apresentados.

Metodologia

O indicador de Demanda do Consumidor por Crédito é elaborado a partir da quantidade de consultas de CPF à base de dados da Boa Vista por empresas. As séries têm como ano base a média de 2011 = 100 e passam por ajuste sazonal para avaliação da variação mensal. A partir de janeiro de 2014, h/ouve atualização dos fatores sazonais e reelaboração das séries dessazonalizadas, utilizando o filtro sazonal X-12 ARIMA, disponibilizado pelo US Census Bureau.

Nota: Os dados que constituem a base do indicador de Demanda do Consumidor por Crédito não guardam qualquer relação, comercial ou operacional, com a Boa Vista. O indicador visa antecipar alguns movimentos e tendências referentes ao mercado de crédito como um todo, sem qualquer especificação por empresa, independentemente do setor ou porte.